“Lo que el sabio hace al principio, el tonto lo hace al final…en los momentos finales de los mercados alcistas, los inversores están dispuestos a pagar precios asumiendo que los buenos tiempos van a durar para siempre”

En general, las personas que invierten en los mercados financieros suelen ser inteligentes, tienen una buena educación, están bien informados. Dominan las complejidades de sus negocios y trabajos, y son capaces de entender teorías complejas. Pero hay un momento en que las influencias de la multitud y los factores psicológicos entran en juego. En muchas situaciones las acciones están sobrevaloradas pero siguen subiendo, o están infravaloradas pero siguen cayendo. Y estas situaciones tienen efectos devastadores en las mentes de los inversores, en sus convicciones y determinación.

Piénselo, si una acción que está sobrevalorada sigue subiendo o una infravalorada sigue bajando, debería ser fácil tomar una decisión correcta: Vender en el primer caso y comprar en el segundo. Pero en la realidad no sucede de esta forma. La tendencia a dudar de nuestros análisis unida a las noticias sobre el éxito de los demás y de la tendencia actual forma una fuerza tremenda y poderosa que empuja a los inversores a hacer lo equivocado. ¿Qué les lleva a perder el sentido común? Normalmente, el miedo, la codicia, el autoengaño y el ego.

El movimiento pendular del mercado

Según Howard Marks, el comportamiento de los mercados se parece mucho al movimiento de un péndulo. Donde casi siempre el péndulo está en los extremos yendo y viniendo. Cuando el péndulo está en un extremo es inevitable que antes o después se mueva hacia el siguiente extremo. Los mercados siguen este movimiento, debido a que se mueven entre la euforia y la depresión, entre sobrevalorar e infravalorar.

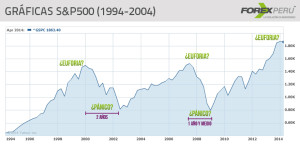

En la siguiente grafica usted puede ver el comportamiento del índice bursátil S&P500 durante los últimos 20 años, y ver gráficamente como la grafica repite este comportamiento pendular cíclico. Aquí se ve el comportamiento de dos crisis importantes, la puntocom en el 2000 y la sub prime en 2008. Por ejemplo, durante los años 2006 y 2007 cuando todo iba de maravilla y los mercados estaban al alza, casi nadie se imaginaba que las pérdidas estaban a la vuelta de la esquina. La única preocupación de las personas era la de no perderse la fiesta, de no aprovechar la oportunidad. Luego cuando a finales del 2007 los mercados colapsaban, todos huían de las inversiones y optaban por opciones más “seguras” como bonos o letras del tesoro. Durante principios del 2009 muchas personas tenían demasiado miedo para invertir, dejándose llevar por el sentir popular.

Conclusión: Cuando las cosas van bien, todos se apresuran para comprar, no les importa los precios altos o la prudencia, y cuando las cosas van mal y los activos están a precios sumamente baratos, la mayoría vende… y siempre será así.

Si usted quiere invertir inteligentemente en los mercados financieros, debería tratar de comprar cuando haya pánico en las calles y vender cuando excesiva euforia en el mercado. Recuerde que todo es cíclico, así ha sido y así será.

Ir contracorriente

La mayoría de inversionistas son seguidores de tendencias. Sin embargo los mejores inversionistas son lo contrario, para invertir de forma extraordinaria es necesario no invertir como lo hace el común denominador, sino ir más allá, una forma más compleja, más intuitiva. Por ello, las opiniones del consenso de mercado no pueden ser la clave para mi éxito. Aquí la frase de Warren Buffet toma gran importancia: “Cuando menos prudentes sean los demás al gestionar sus asuntos, más prudentes deberemos ser nosotros para gestionar los nuestros”. En pocas palabras, hacer lo contrario de lo que el común hace, ir contracorriente.

Por tanto hay dos elementos clave para invertir inteligentemente:

1- Ser capaz de ver algo que los otros no son capaces de ver o apreciar, por consiguiente no está reflejado en el precio (precio barato).

2- Y que ese algo sea cierto (o que al menos el mercado lo acabe aceptando pronto).

¿Sera fácil? No lo es, justamente por ello no todos pueden obtener rendimientos por encima del mercado consistentemente, pero se puede conseguir con una adecuada formación y disciplina.

Claves que usted nunca debería dejar de lado:

- Una convicción firme sobre el valor intrínseco de la acción o del activo en mención.

- Tener una clara convicción de actuar como se debe, aun cuando los precios se desvíen del valor.

- Fijar un límite máximo de perdida, en caso el mercado no le de la razón a su análisis.

- Entender que los mercados se manejan en ciclos y aprovechar las distintas fases de este.

- Ser cauteloso cuando el resto este eufórico, y ser moderadamente eufórico y comprador cuando el resto tenga pánico.

- Nunca olvidar la frase “Demasiado bueno para ser cierto”. Normalmente aplica muchas veces.

Les comunico a los interesados que este jueves 22 de mayo a las 10:00am realizaré una Conferencia Online Gratuita sobre “Ciclos del mercado, principios básicos” los interesados pueden registrarse al mail: clientes@forexperu.pe, indicando su nombre y teléfono para su inscripción. Además les comento que el próximo 14 de mayo empieza el Curso de formación de Traders UPC-Forexperu, los interesados pueden comunicarse al mail clientes@forexperu.pe.

COMENTARIOS

Muy buen articulo…

Dow comparaba el movimiento de los precios al comportamiento de los oceanos, los precios del mercado como todo subia y bajaba de acuerdo a la ida/venida de la marea (largo tiempo), las rachas de olas y la calma seria la sobre/infravaloracion, euforia/depresion (propias de inversionistas a corto mediano plazo) y las pequenas olas seria el movimiento de acuerdo a los inversionistas de corto plazo. Lo importante de esta teoria es todo y nada de acuerdo al horizonte de inversion del inversionista.

Saludos

G

Buen comentario!

saludos

DEJE SU COMENTARIO

La finalidad de este servicio es sumar valor a las noticias y establecer un contacto más fluido con nuestros lectores. Los comentarios deben acotarse al tema de discusión. Se apreciará la brevedad y claridad.