R. Washington López Aguilar

Director Washington Capital Ruarte

I. ANÁLISIS TÉCNICO: DOW JONES

Los índices americanos se encuentran dentro de un periodo de lateralización desde los máximos alcanzados en Julio hasta los valores actuales, estos movimientos identificados como un periodo de descanso a lo largo de la historia nos han reflejado importantes cambios de tendencia, generándose principalmente por el agostamiento y la salida de los grandes participantes.

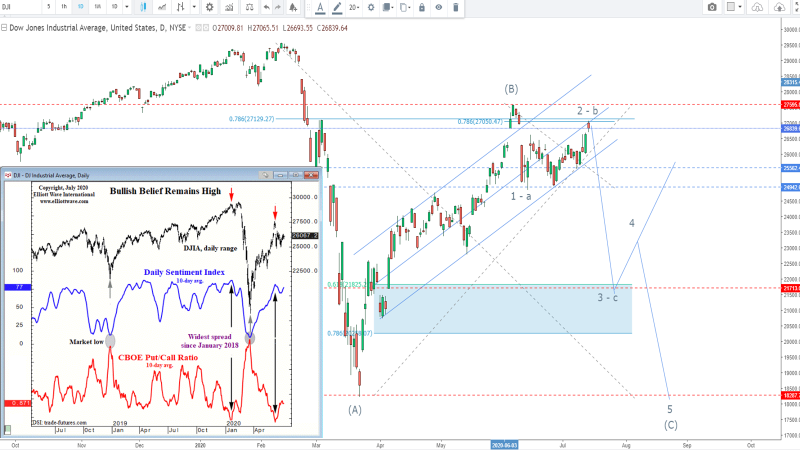

Recordemos que las ondas (2) siempre son profundas y recortan gran porcentaje de la onda (1), escenario que ocurre tanto en la temporalidad de mayor grado como en la de menor proporción. Observemos la caída por la crisis del Covid-19 en el Dow Jones los meses de Febrero y Marzo, la suba actual a los máximos de Julio en 27.546 pts. recortó exactamente el 78.6% de la caída principal desde 29.519 pts. a los mínimos de 18.287 pts. A la par comportándose bajo la misma estructura, pero en menor tiempo a la caída de inicios de Junio, lo cual lo identificamos como onda 1 ha sido recortada al 78.6% con la suba de esta semana alcanzando cotizaciones de 27.000 pts., escenario de fuerte resistencia que no debería superar el Dow Jones bajo ambos patrones.

Desde nuestra perspectiva técnica el Dow Jones se encuentra estructuralmente preparado para realizar una corrección importante en los próximos meses a la zona de 23.000 pts. – 21.800 pts., generando una corrección del 14% – 18% respectivamente, por lo cual detectamos de alto riesgo mantener posiciones compradas en el mercado de renta variable en la Bolsa Americana como Peruana. El proceso correctivo procedería a confirmarse con la ruptura de 25.660 pts. – 25.000 pts. en donde se confirmaría el desarrollo de la onda 3 o C) a la baja.

Adicional a ello, podemos observar en el cuadro interno del gráfico 2 ratios de alta confianza los cuales han podido predecir cambios de inflexión en los mercados de alta importancia, como la caída ocasionada por el Covid-19 (Febrero 2020), como podemos observar el Daily Sentiment Index, se encuentra en los mismos valores que registró el mercado antes del desplome, escenario que contrajo consigo una caída del 35% en los mercados, a ello le sumamos el ratio CBOE el cual nos muestra la cantidad de contratos de opciones comprados a niveles de récord históricos, claro reflejo de euforia que la explicaremos con mayor detalle en el Nasdaq, momentum que indica con alta confianza el agotamiento y el próximo fin de la tendencia alcista en Estados Unidos.

Otro factor determinante lo podemos medir a través de la compra de opciones (call), el cual es altamente demandado por los pequeños inversores y son quienes entran siempre al final de toda tendencia. Las opciones de compra aumento a 14.6 millones de contratos la semana del 12/06 más de 9 veces el máximo de marzo del 2000, antes de la gran caída por la burbuja de las .com.

II. EUFORIA: NASDAQ

El caso del Nasdaq es aún más preocupante ya que este índice goza no sólo de un gran bull market realizando nuevos máximos históricos en 11.065 pts., sino que ha generado records en los volúmenes y cantidad de participantes de compra, superiores a los valores alcanzados en la burbuja de las .com, lo cual es realmente preocupante.

La explosión en el volumen del Nasdaq en relación con el volumen del NYSE, ha batido records en los últimos meses a medida que los inversores especulan sobre las acciones de alta tecnología y biotecnología. Estos inversores aficionados son quienes han generado un incremento exponencial en las aperturas de cuenta de los brokers americanos, escenario similar que ocurrió con las bolsas de criptomonedas cuando el Bitcoin llego a cotizar 20.000 USD., para posteriormente perder el 80% de su valor.

El aumento de nuevos participantes sumado a récord en los volúmenes de compra conjunto a proyecciones lineales de los activos financieros nos ha demostrado a lo largo de la historia ser la parte final de la tendencia. Dicho escenario se repite hoy en el Nasdaq y el boom tecnológico de automatizar los negocios y digitalización en las ventas, presionando a los inversores junior o apasionados a querer ser parte de la burbuja “comprando un activo caro, pensándolo vender mas caro” como es el caso de Tesla, Netflix, Amazon y las famosas FANG.

Es importante visualizar que la preferencia por acciones tecnológicas de alta capitalización bursátil ha superado altamente la manía de dot.com en el 2000, el 01/07 la relación Nasdaq 100 / Sp500 alcanzó un nuevo máximo histórico, como podemos observar en el gráfico superior, lo cual nos confirma una euforia a niveles similares previos a la burbuja tecnológica.

Con todo lo mencionado anteriormente queremos advertir que, si bien bajo una simple racionalización pueden detectar al sector tecnológico como una oportunidad de compra por el efecto pandémico y la oportunidad hacia la tecnología, la historia nos enseña que el mercado ya ha anticipado este tipo de racionalización quedando muy poco espacio para continuar subiendo, sin embargo dejando un abismo para una próxima corrección la cual puede ser azotar a la tecnología y a la fiebre que se vive actualmente.

Como podemos observar en el gráfico del Nasdaq, las compras de opciones financieras (call) en las famosas FANG a alcanzado nuevamente valores récord históricos en la cantidad de contratos comprados, zona que cada vez que ha sido alcanzada ha generado una caída, en el 2018 del 40% con la guerra comercial y en el 2019 del 35% con la crisis del Covid-19.

III. FACTORES DE RIESGO

Cabe resaltar que para generar una caída de 15% promedio en los índices del mercado americano, esto debe venir acompañado por algún factor de riesgo, dentro de ellos podemos observar el creciente número de casos de Covid-19 y los temores de un segundo bloqueo de Estados Unidos, escenario que se encuentra próximo afectar negativamente a las bolsas ya que recién está empezando.

Por el lado de los reportes las expectativas no son favorables; según las estimaciones compiladas por FactSet, los analistas predicen que las ganancias del S&P500 cayeron casi un 45%, lo que sería la mayor caída desde la que hubo del 69% durante las profundidades de la Gran Recesión en el cuarto trimestre de 2008.

La semana pasada BlackRock bajó la calificación de las acciones estadounidenses a una calificación “neutral”, advirtiendo que un aumento en los casos de Covid-19 podría afectar la recuperación justo cuando el apoyo a más estímulos gubernamentales comienza a disminuir. Con respecto a las iniciativas fiscales, creemos que hay pocas garantías de que se reciba apoyo adicional y si la realidad es que ya no es inminente, el sentimiento podría revertirse rápidamente, lo que llevaría a un desplome del mercado de valores.

IV. CONCLUSIÓN

Finalmente recomendamos a todos nuestros seguidores y/o lectores tener cuidado con las compras emocionales en el sector tecnológico, sector que nos identifica a través de diversos ratios comportamientos similares a la burbuja de las .com en el año 2000, lo cual el CASH sería la mejor posición para los capitales en los próximos meses para los capitales conservadores y los ETF en contra al sector para los perfiles más arriesgados.

Los interesados en saber más respecto a las inversiones en Bolsa y las oportunidades que pueden generar invirtiendo directamente en el mercado de capitales pueden suscribirse a nuestra siguiente charla de mercados en el siguiente link: https://cutt.ly/cp5UNsl

COMENTARIOS

DEJE SU COMENTARIO

La finalidad de este servicio es sumar valor a las noticias y establecer un contacto más fluido con nuestros lectores. Los comentarios deben acotarse al tema de discusión. Se apreciará la brevedad y claridad.