#Capacidad de endeudamiento #Financiamiento #Inversiones #Balance General #Deuda/capital #Financiamiento de Inversiones #Endeudamiento #Deuda/capital máxima

Autor: Sergio Bravo Orellana

Colaborador Académico: Josselyn Castillón Flores

Serie: Finanzas Corporativas

En los artículos anteriores (1) (2), se explicó que la definición de la política de financiamiento de las inversiones de una empresa supone conocer su máxima capacidad de endeudamiento y así definir la relación deuda/capital que se mantendrá como objetivo en el horizonte empresarial. Esto se logra conociendo la capacidad máxima de endeudamiento de la empresa y la relación Deuda/Capital máxima que corresponde a los flujos de caja de la empresa. En este artículo, con el fin de consolidar los conceptos, se desarrolla el caso de la empresa NLS Energy.

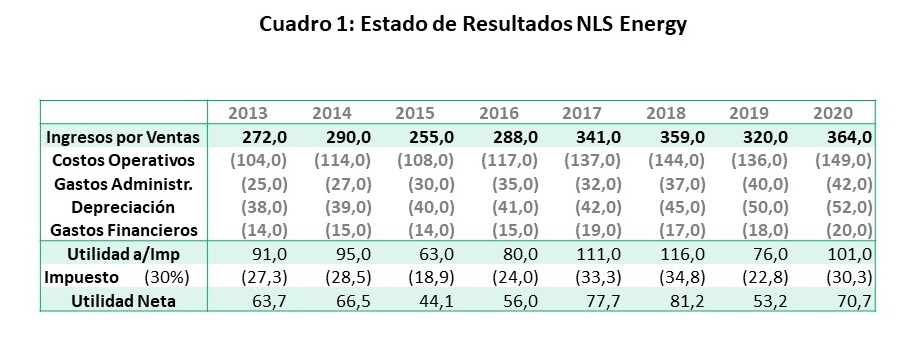

Los Estados de Resultados Económico y Financiero

En adelante, observaremos la metodología para determinar los flujos económicos necesarios para poder establecer la capacidad de endeudamiento de la empresa. Previamente, debemos utilizar los Estados de Resultados de la empresa que se analiza, las cuáles se podrán obtener a través de las memorias de las empresas. En el cuadro siguiente, se presenta la información de los Estados de Resultados de NLS Energy para el periodo 2013-2020.

Cómo se puede apreciar, los Estados de Resultados de la compañía tienen ingresos, costos y gastos operativos, pero además incluyen los gastos financieros de la deuda actual. Con el total de los conceptos anteriores se determina la Utilidad antes de Impuestos, para luego calcular y deducir el Impuesto a la Renta correspondiente, para finalmente encontrar la Utilidad Neta.

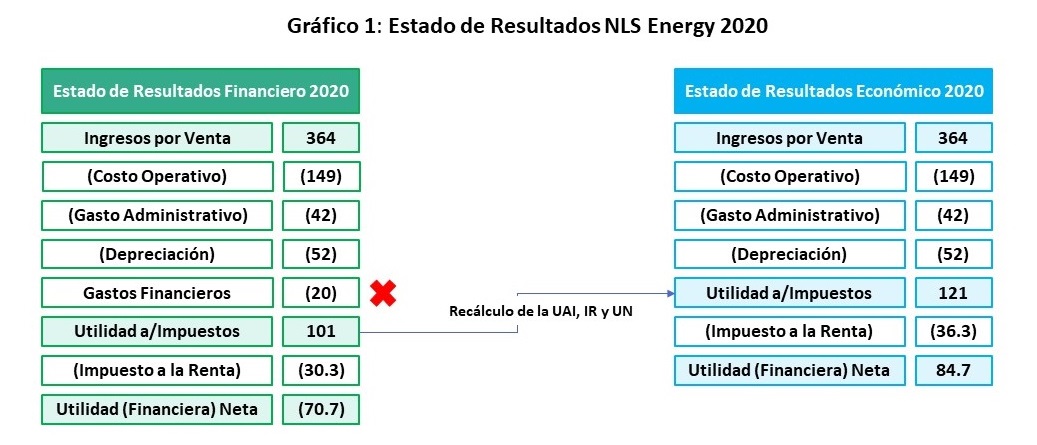

No obstante, para efectos de la determinación de la capacidad de la deuda se debe eliminar del Estado de Resultados Financiero, los gastos financieros, pues el objetivo es tener un flujo económico antes de cualquier pago del servicio de deuda o gasto financiero. En el gráfico siguiente se tiene el Estado de Resultados Financiero del 2020 de la empresa NLS Energy, ahí se podrá identificar el Gasto financiero de $ 20 millones, que se debe eliminar y como se podrá ver ya no se encuentra en el Estado de Resultados Económico.

Retirar el Gasto Financiero implica que la Utilidad antes de Impuestos (UAI) se incremente (de $101 millones a $121 millones) en el mismo monto de los gastos financiero (en $ 20 millones). Luego se deberá calcular el impuesto a la renta sobre la nueva UAI que resulta en $36,3 millones y la Utilidad Neta final es de $84,7 millones. El ejercicio que se ha realizado se replica para encontrar los Estados de Resultados Económico del periodo 2013-2020, como se muestra en el cuadro siguiente.

El Flujo de Caja Económico

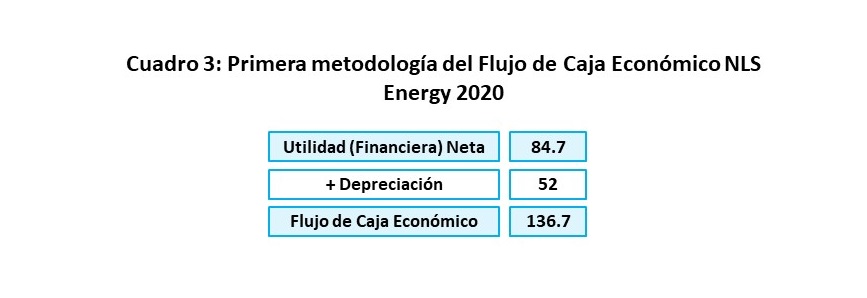

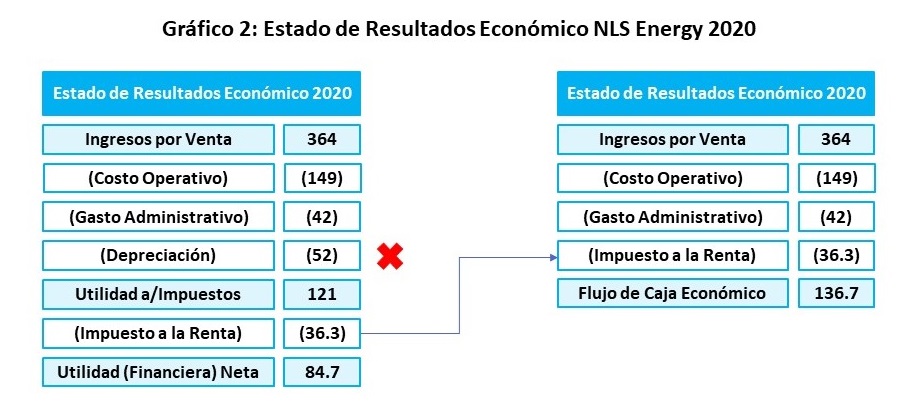

A partir del Estado de Resultados Económico se puede construir el Flujo de Caja Económico, para lo cual se tienen dos metodologías. La primera es considerando la estructura del Estado de Resultados Económico; es decir, los ingresos por venta y los costos y gastos de las operaciones de la compañía y el impuesto a la renta, pero se omite la depreciación por no ser un desembolso efectivo en el periodo de análisis.

Como se puede observar en el cuadro anterior, el Flujo de Caja Económico (FCE) resulta en $136,7 millones para el periodo 2020. La segunda forma de calcular el FCE es a partir de la Utilidad Neta, a la cual se sumará la Depreciación a modo de restituir una salida de caja no efectuada. Como se muestra en el gráfico siguiente, el resultado obtenido es el mismo, un FCE de $136,7 millones.

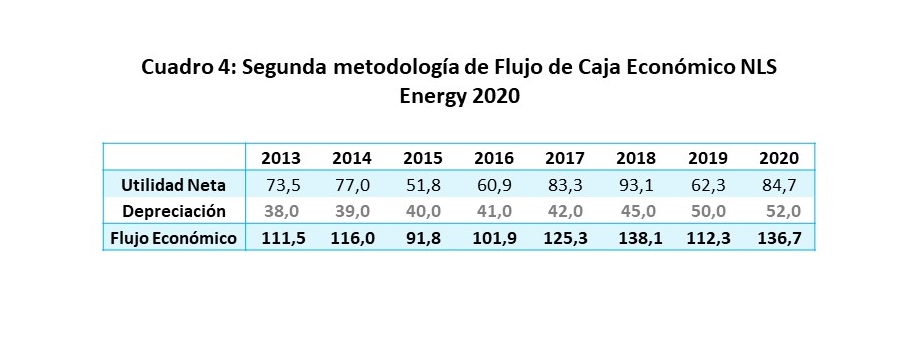

Así, utilizando la segunda metodología se calcula el Flujo de Caja Económico o Flujo Económico para el periodo del 2013 al 2020.

Así, utilizando la segunda metodología se calcula el Flujo de Caja Económico o Flujo Económico para el periodo del 2013 al 2020.

Proyección del Flujo Económico

Proyección del Flujo Económico

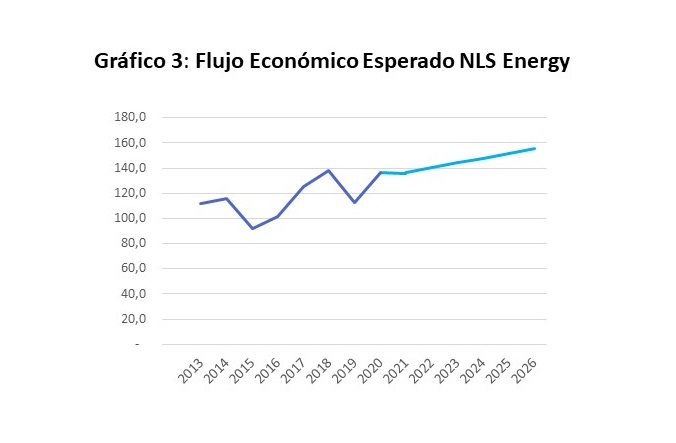

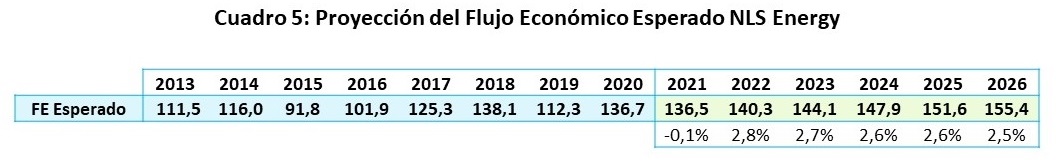

Habiendo construido los flujos económicos históricos del periodo 2013-2020, se puede tomar como base los mismos para generar las proyecciones de este flujo. Lo que resultará en un conjunto de flujos económicos esperados para el periodo 2021-2026, que resultarán de la proyección tendencial de los flujos históricos.

Esta proyección correspondiente al escenario esperado puede apreciarse en el siguiente gráfico, donde la línea azul corresponde a los flujos históricos y la línea celeste a los flujos esperados [1], se podrá notar -en el cuadro y en el gráfico- que al inicio se tiene una pequeña caída y luego se tiene crecimientos a tasas que se van estabilizando alrededor del 2.5%. Como se había mencionado anteriormente, este flujo es útil para un proceso de valorización de empresas.

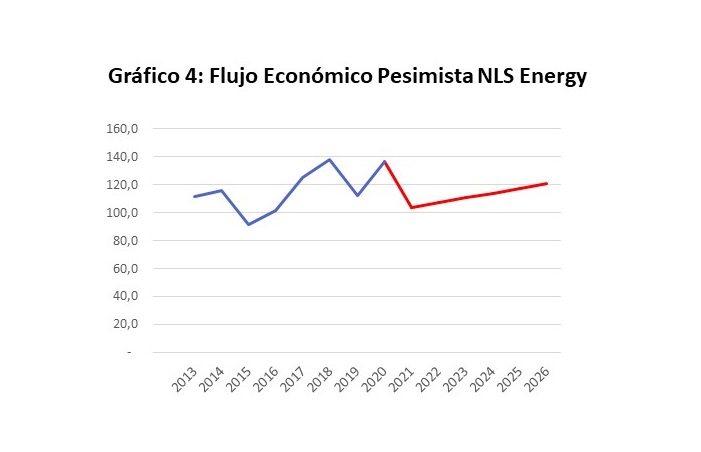

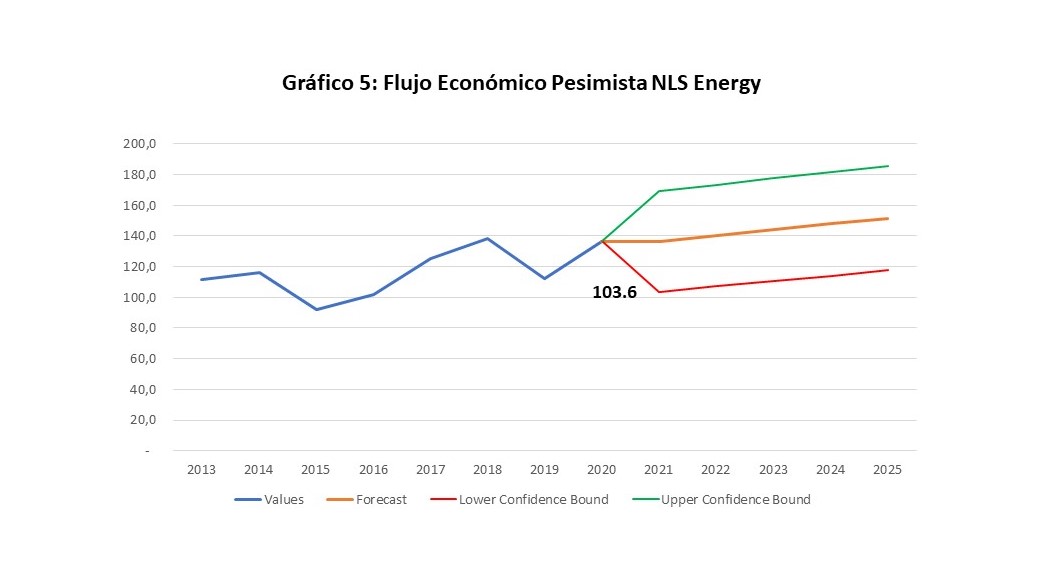

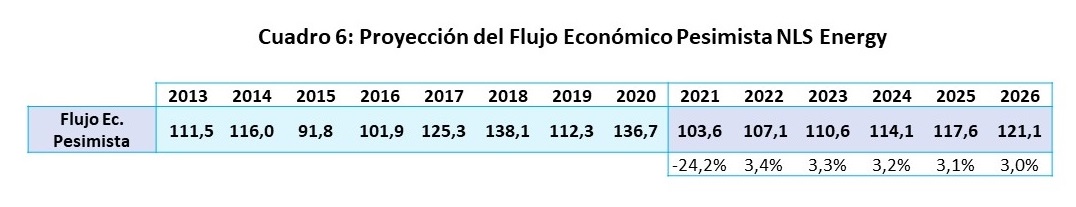

No obstante, para determinar la capacidad de endeudamiento se debe proyectar el escenario pesimista. Entonces bajo un nivel de confianza del 98% se estima el escenario pesimista [2], considerando las variaciones o volatilidad que muestran los flujos económicos históricos. En términos simples es como proyectar una línea paralela a la proyección de los flujos esperados, si incluye todos los flujos históricos estaríamos a un nivel de confianza del 100%, con el 98% va dejando algunos puntos extremos.

No obstante, para determinar la capacidad de endeudamiento se debe proyectar el escenario pesimista. Entonces bajo un nivel de confianza del 98% se estima el escenario pesimista [2], considerando las variaciones o volatilidad que muestran los flujos económicos históricos. En términos simples es como proyectar una línea paralela a la proyección de los flujos esperados, si incluye todos los flujos históricos estaríamos a un nivel de confianza del 100%, con el 98% va dejando algunos puntos extremos.

En el gráfico y en el cuadro anterior, se puede comprobar que al inicio se tiene una caída del flujo económico (24.2%) y luego crece a tasas que se estabilizan alrededor el 3%. Así, utilizando la función forecast sheet del Excel, se puede encontrar las proyecciones del fujo económico para los escenarios esperados, pesimista y también para el optimista. Además, se puede observar que en la proyección del flujo pesimista, el valor critico corresponde a un flujo económico de $103,6 millones, que será el que permitirá determinar la capacidad de endeudamiento.

En el gráfico y en el cuadro anterior, se puede comprobar que al inicio se tiene una caída del flujo económico (24.2%) y luego crece a tasas que se estabilizan alrededor el 3%. Así, utilizando la función forecast sheet del Excel, se puede encontrar las proyecciones del fujo económico para los escenarios esperados, pesimista y también para el optimista. Además, se puede observar que en la proyección del flujo pesimista, el valor critico corresponde a un flujo económico de $103,6 millones, que será el que permitirá determinar la capacidad de endeudamiento.

Flujo de Caja Económico y Servicio de Deuda:

Flujo de Caja Económico y Servicio de Deuda:

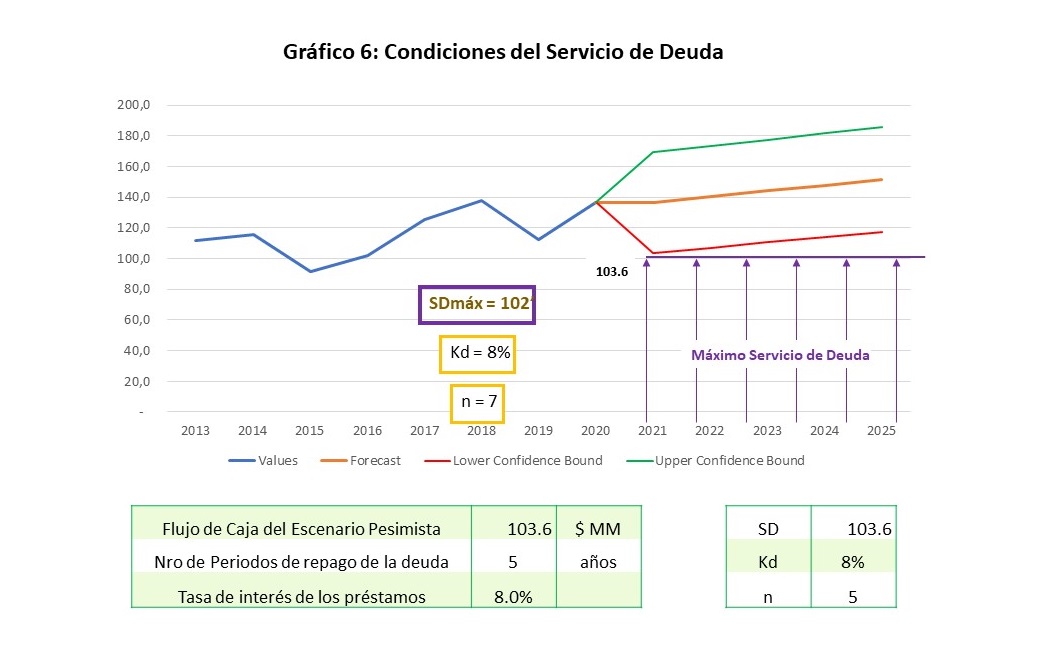

El primer flujo económico del escenario pesimista se convierte en el máximo servicio de deuda del caso de estudio, el cual es de $ 103,6 millones; así se puede programar un esquema de pago de deuda de cuotas iguales. Para determinar la Deuda equivalente, se necesitan dos datos adicionales: (i) el periodo promedio al cuál se financia la empresa [3], que para efectos del ejercicio supondremos que es de 5 años; (ii) en segundo lugar, se debe estimar la tasa de interés que paga la empresa por los créditos a largo plazo [4], para efectos del ejercicio se considerará 8%.

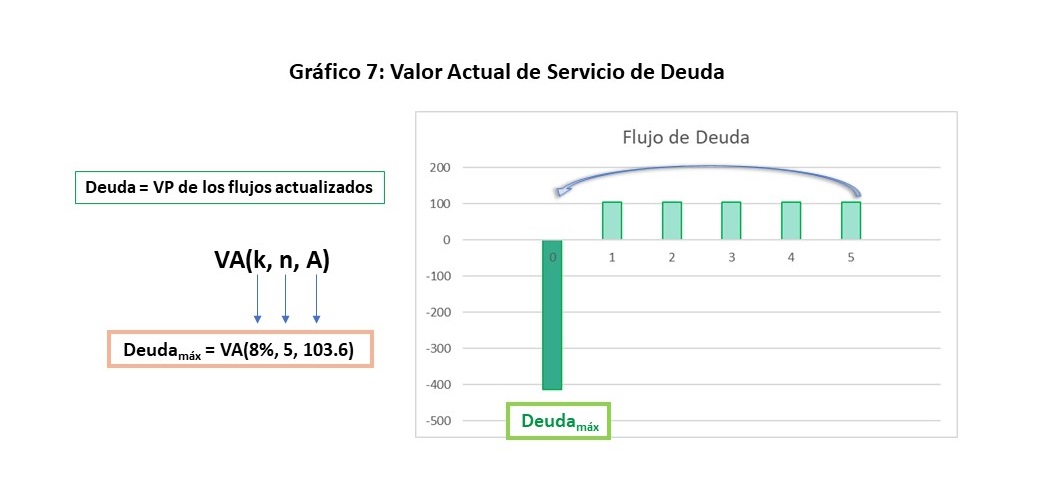

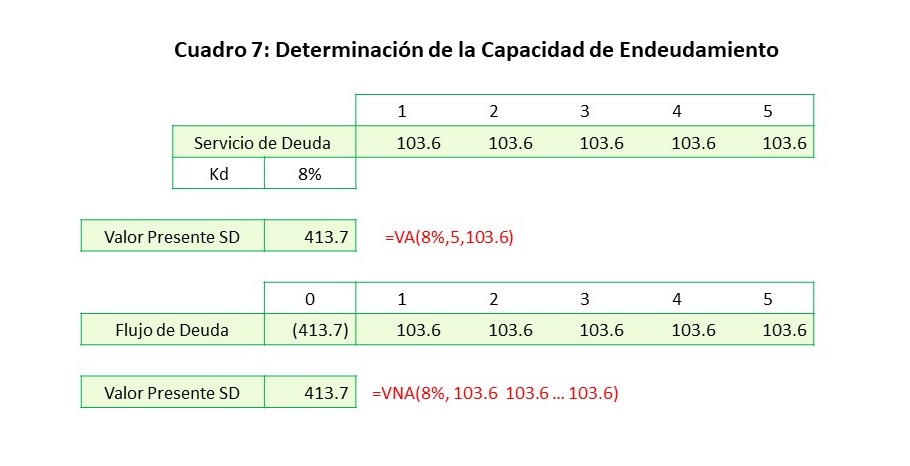

Con la información del servicio de la deuda conformada por 5 pagos de $ 103,6 millones, procedemos a encontrar el Valor Presente de esos pagos, para lo cual podemos utilizar dos funciones del Excel. La primera es la función Valor Actual que se puede utilizar con la información disponible [5]. El resultado será la máxima Deuda (Deudamax) que será posible utilizar para el financiamiento de las inversiones de la empresa.

Con la información del servicio de la deuda conformada por 5 pagos de $ 103,6 millones, procedemos a encontrar el Valor Presente de esos pagos, para lo cual podemos utilizar dos funciones del Excel. La primera es la función Valor Actual que se puede utilizar con la información disponible [5]. El resultado será la máxima Deuda (Deudamax) que será posible utilizar para el financiamiento de las inversiones de la empresa.

El resultado de la primera función es de $ 413,7 millones. La segunda opción es utilizar la función del Valor Neto Actual (VNA) que necesita la tasa de descuento -que en este caso es la tasa de interés de 8%- y el flujo de deuda que va desde el periodo 1 hasta el periodo 5.

El resultado de la primera función es de $ 413,7 millones. La segunda opción es utilizar la función del Valor Neto Actual (VNA) que necesita la tasa de descuento -que en este caso es la tasa de interés de 8%- y el flujo de deuda que va desde el periodo 1 hasta el periodo 5.

Del mismo modo que con la primera función, se establece que la máxima Deuda que podría haber tomado la empresa es $ 413,7 millones. Así se ha calculado el máximo endeudamiento que podría tomar la empresa con los flujos económicos actuales e históricos, que implican una volatilidad que refleja el riesgo de estos. No obstante, como se presentó al inicio, la empresa tiene un endeudamiento ya comprometido. Por lo tanto, la posición de deuda calculada es la que teóricamente podría haber asumido, pero no es la que tiene ahora. Sin embargo, el objetivo central de determinar la capacidad de endeudamiento de una empresa está en la formación de un indicador que permite guiar la política de inversiones: la relación deuda/capital máxima.

Del mismo modo que con la primera función, se establece que la máxima Deuda que podría haber tomado la empresa es $ 413,7 millones. Así se ha calculado el máximo endeudamiento que podría tomar la empresa con los flujos económicos actuales e históricos, que implican una volatilidad que refleja el riesgo de estos. No obstante, como se presentó al inicio, la empresa tiene un endeudamiento ya comprometido. Por lo tanto, la posición de deuda calculada es la que teóricamente podría haber asumido, pero no es la que tiene ahora. Sin embargo, el objetivo central de determinar la capacidad de endeudamiento de una empresa está en la formación de un indicador que permite guiar la política de inversiones: la relación deuda/capital máxima.

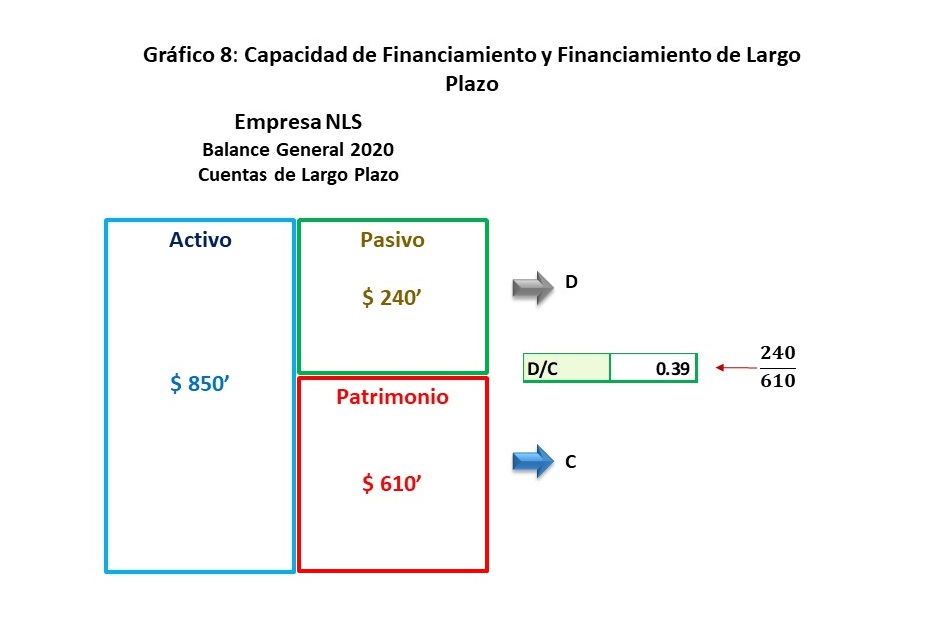

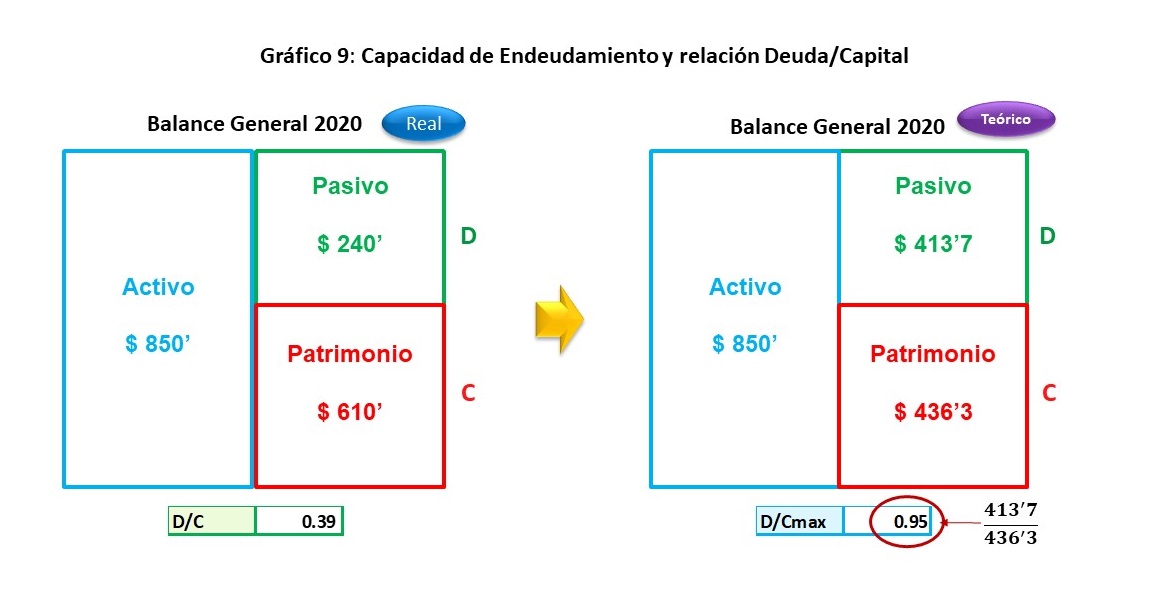

En el Balance actual, la empresa tiene una relación Deuda/Capital de 0.39, medida como la división entre el Pasivo o Deuda de $ 240 millones y el Patrimonio o Capital de Accionistas. En el gráfico siguiente, podemos ver que la capacidad de endeudamiento ($ 413,7 millones) entre el Capital o Patrimonio ($ 436,3 millones) que se pudiera haber invertido (en el escenario teórico) resulta en una relación deuda/capital máxima de 0.95, la cual será la guía de la política de financiamiento.

En el Balance actual, la empresa tiene una relación Deuda/Capital de 0.39, medida como la división entre el Pasivo o Deuda de $ 240 millones y el Patrimonio o Capital de Accionistas. En el gráfico siguiente, podemos ver que la capacidad de endeudamiento ($ 413,7 millones) entre el Capital o Patrimonio ($ 436,3 millones) que se pudiera haber invertido (en el escenario teórico) resulta en una relación deuda/capital máxima de 0.95, la cual será la guía de la política de financiamiento.

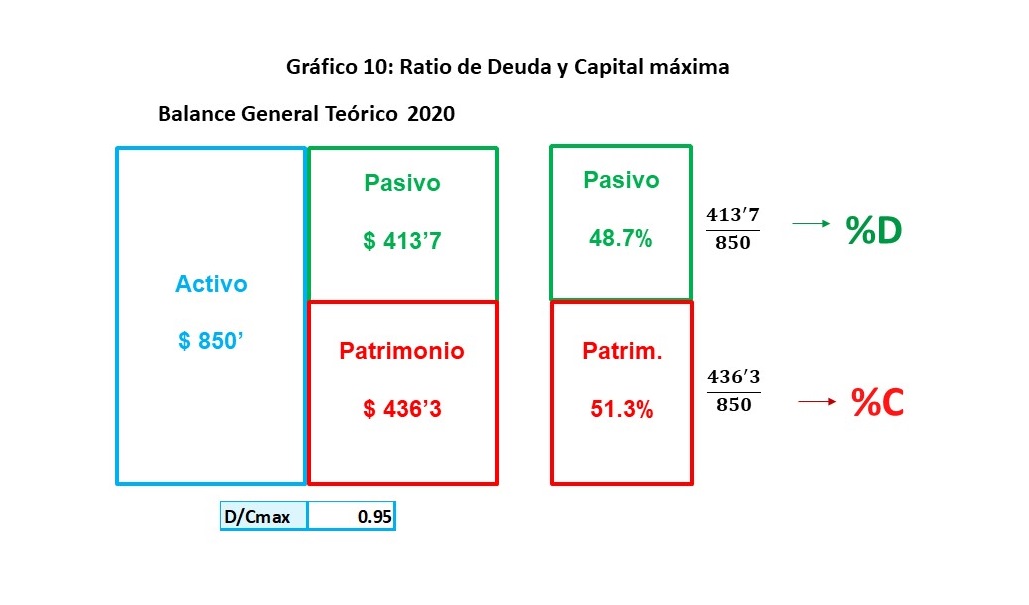

Lo que nos dice al relación deuda/capital máxima es que cuando se vaya financiar una cartera de proyectos en cada periodo, no se debe exceder esta relación. Entonces no es importante los valores absolutos de la deuda o el capital, lo que es relevante es la relación entre estos para definir la estrategia de financiamiento de proyectos de la empresa. La relación deuda/capital también puede ser expresada en términos porcentuales y también será útil para definir los aportes adicionales de deuda o capital para financiar una determinada inversión. En el siguiente gráfico, se puede ver que el porcentaje de capital es de 51.3%, que resulta de dividir el Patrimonio teórico ($436,3 millones) y el Activo total ($850 millones). Del mismo modo se puede calcular el porcentaje de deuda (48.7%), dividiendo la deuda teórica de ($413,7 millones) entre el Activo total ($850 millones).

Lo que nos dice al relación deuda/capital máxima es que cuando se vaya financiar una cartera de proyectos en cada periodo, no se debe exceder esta relación. Entonces no es importante los valores absolutos de la deuda o el capital, lo que es relevante es la relación entre estos para definir la estrategia de financiamiento de proyectos de la empresa. La relación deuda/capital también puede ser expresada en términos porcentuales y también será útil para definir los aportes adicionales de deuda o capital para financiar una determinada inversión. En el siguiente gráfico, se puede ver que el porcentaje de capital es de 51.3%, que resulta de dividir el Patrimonio teórico ($436,3 millones) y el Activo total ($850 millones). Del mismo modo se puede calcular el porcentaje de deuda (48.7%), dividiendo la deuda teórica de ($413,7 millones) entre el Activo total ($850 millones).

En resumen, cualquier decisión de endeudamiento que asuma la empresa no debe reflejarse en una relación deuda/capital mayor a la máxima (0.95), o a un porcentaje mayor de endeudamiento (48.7%).

En resumen, cualquier decisión de endeudamiento que asuma la empresa no debe reflejarse en una relación deuda/capital mayor a la máxima (0.95), o a un porcentaje mayor de endeudamiento (48.7%).

________________________

[1] Las proyecciones se han realizado con la función forecast sheet del Excel.

[2] Esto es posible con las fórmulas de la misma función forecast sheet del Excel.

[3] Las deudas podrían ser asumidas p.e. a 7 años para el financiamiento de infraestructura, pero otras a plazos menores para la compra de equipos. Entonces se tendrá un periodo promedio de financiamiento, que se puede ver en la estructura del pasivo. Se debe encontrar el periodo promedio ponderado de las deudas mayores a un año. También es posible que la gerencia decida utilizar un nuevo promedio de endeudamiento a largo plazo.

[4] Las tasas de interés se pueden tomar de las deudas existentes, pero podría realizarse un análisis de cuales corresponderían a la empresa para nuevos financiamientos.

[5] El valor actual se obtiene conociendo la tasa de interés de la deuda, el número de periodos en los que se financiará y el servicio de deuda máximo que tiene la empresa; la formula en Excel será =VA (K, N, A).

COMENTARIOS

DEJE SU COMENTARIO

La finalidad de este servicio es sumar valor a las noticias y establecer un contacto más fluido con nuestros lectores. Los comentarios deben acotarse al tema de discusión. Se apreciará la brevedad y claridad.