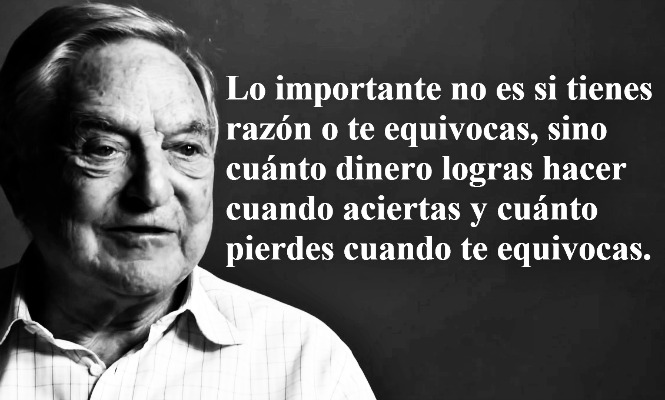

Dentro del mundo de las inversiones, George Soros es probablemente uno de los inversores más mediáticos, a la altura de Warren Buffett, Ray Dalio, Peter Lynch o Carl Icahn, aunque Soros se distingue claramente por haber hecho gran parte de su fortuna como un gran especulador en los mercados financieros. George Soros, fundador del Quantum Fund y presidente del Soros Fund Management, inició su andadura en los mercados financieros hace varias décadas. Con una fortuna estimada por la revista Forbes en más 25.000 millones de dólares, Soros se hizo mundialmente conocido por haber sido el hombre que provocó la quiebra del Banco de central de Inglaterra en 1992, lo que le proporcionó unos beneficios estimados de 1.000 millones de dólares.

Desde hace tiempo George Soros viene mostrándose bastante pesimista respecto a la evolución futura de los mercados bursátiles. Por ello, dos de sus principales apuestas han sido la toma de posiciones bajistas sobre el índice S&P 500 así como sobre el índice Russell 2000 (representa a las empresas de pequeña capitalización). En el último mes, tal y como podemos leer en diversos medios de comunicación como Fortune o MarketWatch, George Soros ha vuelto a saltar a la palestra por redoblar sus apuestas bajistas sobre el mercado bursátil estadounidense, movimientos que ha realizado a través de su Family office Soros Fund Management.

Al cierre del primer trimestre del año 2017, George Soros tenía en cartera 3,3 millones de acciones en posición bajista (o cortas) sobre el ETF iShares Russell 2000, lo que supone un incremento del 36% con respecto a los datos del trimestre anterior. Del mismo modo, su apuesta bajista sobre el S&P 500 se ha visto incrementado en un 162% respecto a los últimos datos disponibles, lo que refleja la alta convicción que tiene George Soros en un futuro movimiento bajista de los mercados.

Sin embargo, desde que Donald Trump fuera elegido presidente el S&P500 ha crecido un 13%, por tanto, las posiciones cortas de Soros aún no están dando sus frutos.

Pero no solo es Soros el que tiene preocupación por la renta variable americana, otros iconos del mundo de las inversiones también piensan similar. Por un lado, Ray Dalio (quien predijo la quiebra de Lehman Brothers) se ha mostrado extremadamente pesimista con respecto a los próximos años, señalando que la próxima crisis será mucho más dura que la última crisis subprime. También el filósofo, escritor y financiero Nassim Nicholas Taleb ve muchos más riesgos que en el 2007 (Nassim Taleb apoya a Trump, pero ve un riesgo mayor que en 2007) y afirma que no es racional ahora mismo tener acciones en cartera sin algún tipo de cobertura. Otro fuerte icono de las inversiones, Paul Tudor Jones, tiene posiciones bajistas en el mercado de renta variable desde el año pasado y ha mostrado su fuerte preocupación por las valoraciones actuales del mercado.

Ante todo esto la multitud de inversionistas se pregunta ¿Qué debo hacer?

Pensemos, el mercado bursátil actual está siendo uno de los más largos de la historia, las valoraciones de las acciones son muy elevadas, los más reputados inversionistas tienen temor sobre el futuro del mercado de renta variable. Todas estas no son más que razones para pensárselo 2 veces antes de comprar acciones en USA.

El auge del mercado de valores se debió en gran medida gracias al acceso al dinero fácil (los programas de estímulos monetarios) y, a pesar de la llamada a la “normalización”, la realidad es algo diferente, es decir, un crecimiento más débil y muchos años de desinflación empujados por un modelo de negocio equivocado (expansión económica basada en el crédito fácil en lugar de productividad). Mientras tanto, la inflación es insuficiente en los países que promovieron los estímulos monetarios y el impulso global del crédito está colapsando, esto parece ser una cuestión de tiempo y en algún momento se verá reflejado en los mercados.

Actuar ante situaciones como la actual requiere de mucho carácter, disciplina y, sobre todo, tener un sistema o plan de inversión propio que nos permita calcular nuestro Riesgo/Beneficio y en base a ello invertir.

Para los lectores que me escriben preguntando por cursos y formación en inversiones pueden visitar este link: http://tutores-fx.com/lp/curso-personalizado-forex-acciones-diego-ruiz-d/

COMENTARIOS

Es una timba. Hace años que vengo escuchando que el Mercado se va a caer y nada. USA crece solo en promedio al 2%, pero su tasa de empleo aparentemente se va a mantener ahi por in buen tiempo, aunque con salaries que crecen muy lento. Esta fotografía es báásica para predecir el future, pero insuficiente. El problema sería si Trump pone trabas. Las grandes corporaciones ahora tienen más ingresos del exterior que antes (yo diriía que en promedio está en el 40%) una baja en esos ingresos sería fatal. ¿Cuánto tiempo aguantará Soros apostando a la baja? Cada año es in huevo en comisiones.

DEJE SU COMENTARIO

La finalidad de este servicio es sumar valor a las noticias y establecer un contacto más fluido con nuestros lectores. Los comentarios deben acotarse al tema de discusión. Se apreciará la brevedad y claridad.